DOTAZ: Pan V. má firmu, jež si u banky zřídila před delší dobu linku na provozní financování. Úvěrový rámec využívá podle svých potřeb a nikdy nebyla v prodlení se splatností této půjčky. Jednoho dne jim zavolalo klientské centrum banky, že banka nemá poslední finanční výkazy, jež firma měla bance dodat, a hrozilo firmě tím, že bude jejich úvěr klasifikován a firmě snížen úvěrový rating. Tato situace měla nastat, pokud by firma výkazy nedodala týž den. Firma však tvrdí, že výkazy již před několika dny poslala. Navíc podnik dobře prosperuje.

MALÉ PENÍZE: Budeme vycházet z následujících zásadních údajů – že firma nikdy nebyla v prodlení a že dobře prosperuje. V takovém případě není důvod ke znepokojení, zejména pakliže firma dotyčné výkazy skutečně dodala.

Začněme tím, co je klasifikace úvěrů. Jedná se o starší výraz pro půjčky, jejichž splácení může být nebo je ohroženo. Pojem klasifikovaný úvěr se tedy tradičně váže k nějaké půjčce, která je více či méně problematická. V Česku se problematičnost úvěrů tradičně posuzovala podle toho, jak dlouho byl úvěr po splatnosti.

Dnes je situace trochu odlišná – podle opatření České národní banky (ČNB) pro posuzování pohledávek a tvorbu opravných položek se pro tzv. klasifikaci pohledávek používá nejen doba po splatnosti, ale i jejich očekávaná dobytnost nebo spíše nedobytnost, tj. zavádí se sem již subjektivní prvek bank, kdy si samy musejí vyhodnotit situaci z pohledu schopnosti dlužníka splácet úvěr.

Pokud tedy nastal nějaký komunikační problém ohledně výkazů, nemůže to být důvod ke klasifikaci úvěru. Rozhodující je v tomto případě schopnost splácet. Jiná situace by samozřejmě byla u firmy, která se potácí na okraji bankrotu nebo už projevila nějaké potíže se splácením (nebo potíže, jež mohou reálně vést k prodlení se splácením úvěru).

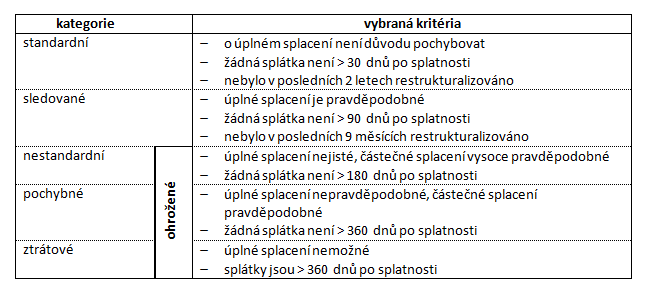

V současné době se podle opatření ČNB používá pojem ohrožené pohledávky. Ty zahrnují úvěry ve 3. – 5. stupni na pětistupňové škále klasifikace úvěrů. To je ostatně vidět i z následujícího schématu, které rovněž shrnuje některá kritéria pro kategorizaci úvěrů (pohledávek).

Výše uvedené hodnocení není obvykle pro banky dostačující. Ty mají mnohem komplexnější hodnocení jak klientů, tak i rizikovosti poskytnutých úvěrů – vlastní bankovní rating. Systémy hodnocení se liší banku od banky a zahrnují mnohem širší rizikové parametry.

My si zde uvedeme příklad ratingu dlužníka (Obligor Risk Rating, ORR). Jedním z hlavních rozdílů oproti kategorizaci podle ČNB je zjemnění počátečních kategorií – tedy počítejme s tím, že banka má mezi kategoriemi standardní a sledované pohledávky ještě alespoň jednu kategorii. Ta zahrnuje případy, kdy sice dotyčná firma dobře funguje a bez problémů splácí své úvěry, nicméně bance je známa nějaká informace, jež může (ale nemusí) v budoucnu indikovat nějaké finanční či jiné potíže a následně i zpochybnění schopnosti splácet řádně a včas úvěry.

Pokud jde o našeho tazatele, tak za uvedených předpokladů ani zde nevidíme žádnou reálnou kolizi s bankou. Pokud firma není nijak výrazně ve zpoždění s dodáním finančních výkazů a zároveň firma prosperuje (nic nenasvědčuje jejím ekonomickým potížím), není ke změně ratingu důvod.

Jak tedy v takové situaci postupovat.

- Předně doporučujeme, abyste byli aktivní a nenechali celou věc spát.

- Nebývá příliš efektivní komunikovat dále se zákaznickým centrem. Tam jsou lidé, kteří musejí za den vyřídit desítky, ne-li stovky telefonátů, tedy není pravděpodobné, že by se vašemu případu věnovali.

- Každý klient by měl mít v bance svého bankéře, kontaktní osobu. Na tu se obraťte. Nebude na škodu si této osobě postěžovat, zkrátka zvolte aktivní tón komunikace. Pokud váš bankéř není k dispozici, doporučujeme se obrátit na jeho nadřízeného a eventuálně postupovat v organizačním schématu banky směrem nahoru.

- Alespoň část komunikace vždy veďte písemně! Nikdy nevíte, co se může stát a je dobré mít u sebe evidenci toho, co jste dělali.

- Chybějící data do banky pošlete, i když jste je již jednou nebo i vícekrát poskytli.

- Následně se u svého bankéře ujistěte, že je vše v pořádku; nejlépe písemně.

Vložte svůj komentář