DOTAZ: Poslední dobou se nám sešlo několik dotazů na investice do zlata – jejich záběr sahal od prostého dotazu, jak to s investicí do zlata je, až po ujištění se, že propadnout zlaté horečce je to nejlepší, co může člověk momentálně se svými penězi udělat.

MALÉ PENÍZE: I pro investice do zlata platí zlaté pravidlo – když této oblasti nerozumíte, investici neprovádějte. A pokud o zlatu něco víte, tak do něj také raději neinvestujte. V letošním roce se z investice do zlata stala vysloveně módní záležitost, přestože lidé alespoň trochu zasvěcení sledují narůstající cenu zlata již delší dobu.

Podívejme se ale na zlato poněkud podrobněji. Zlato fungovalo jako platidlo po staletí, prakticky až do 20. století, kdy platil u mnoha měn tzv. zlatý standard. To znamená, že hodnota měny (peněz) byla pevně vázána na konkrétní objem zlata. Nejznámější je v tomto směru americký dolar, kde byla dlouho cena fixována tak, že 35 amerických dolarů (USD) bylo pevně vázáno na jednu trojskou unci (asi 31 gramů).

Za dob zlatého standardu dokonce platilo, že si občan mohl volně měnit svoje peníze za zlato a zpět. Samozřejmě toho téměř nikdo nevyužíval, protože peníze byly mnohem jednodušším platidlem. To ale mělo svá úskalí…

Americký finanční trh má velmi dlouhou historii, k jeho posunu na dominantní pozici ve světě došlo však až někdy kolem roku 1916. První světová válka byla někde v polovině svého trvání. Lidé i podniky a instituce převážely masově své cennosti včetně zlatých zásob do Ameriky, aby je ochránili před válečným nebezpečím. To velmi akcelerovalo americké trhy, protože najednou narostl objem toho, s čím se dalo obchodovat. Rozvoj byl natolik bouřlivý, že se s jeho divokostí dává do spojitosti i výbuch na Wall Street v roce 1920. Jednoho dne sem přijel koňský povoz naložený výbušninami a v této ulici explodoval. Toto neštěstí se nepodařilo nikdy pořádně vyšetřit. Spekulovalo se o tom, že se jednalo o cílený útok proti finančním institucím.

V meziválečném období postihla USA hospodářská krize, která dopadla na široké vrstvy obyvatelstva. Výrazně narůstala nejistota ohledně ekonomiky a s ní spojených atributů. Lidé tedy ve stále větším počtu převáděli peníze zpět na zlato – peníze přece byly v rámci zlatého standardu jakýmsi potvrzením o držení zlata v předem stanoveném kurzu. Převody dosáhly takových rozměrů, že je musely v USA zakázat. Pevná vazba hodnoty dolaru na zlato zůstala, ale peníze již nebylo možné měnit za zlato.

Tržní cena zlata byla po dlouhou dobu stabilní. Použití pevné vazby měny se používalo zejména z toho důvodu, že udržovalo měnu pevnou a stabilní. Mělo to ale i své nedostatky. Různé měny na světě byly vůči zlatu vázány pevným kurzem, tedy vlastně existoval sekundárně i pevný kurz mezi těmito měnami. Jednalo se o systém dohodnutý po druhé světové válce. Jeho udržení však nebylo dlouhodobě reálné, protože jednotlivé země se ekonomicky vyvíjely rozdílně. To vytvářelo silné tlaky na vztahy mezi světovými měnami.

V USA se postupně projevila na jejich poměry vysoká inflace, tedy lidé začali investovat do hodnot inflací nepostižených, včetně zlata. Hodně půjček po světě, včetně půjček zahraničním vládám, bylo poskytováno v USD. A dlužníci spláceli úvěry porůznu; někdo splácel dobře, někdo ne. Problematická situace byla například v Africe, kde mnoho zemí svoje úvěry v dolarech splácet nemohlo nebo nechtělo. Dolar byl také platidlem při mnoha důležitých transakcích, jež samy o sobě podléhaly zcela odlišným tržním pravidlům – tím byl a je například obchod s ropou denominovaný právě v USD. Zkrátka postupem času se tyto a další tlaky různě kombinovaly a sílily. Americký dolar byl však stále pevně vázán ke zlatu v pevném kurzu.

Situace eskalovala počátkem 70. let. Došlo k výraznému nárůstu ceny zlata. V USA totiž docházelo vlivem výše uvedených okolností k tisku stále většího objemu peněz, ale objem tomu odpovídajícího zlata zůstával stejný. To se samozřejmě nelíbilo ostatním zemím s pevnou vazbou kurzu měny na USD a tyto země požadovaly konverzi peněz na zlato. Celá situace pak vedla ke zrušení pevné vazby mezi USD a zlatem a kurzy hlavních světových měn se postupně staly kurzy plovoucími, určenými pouze měnovým trhem.

Cena zlata začala být zcela volatilní (pohyblivá směrem nahoru i dolů). Její výrazný nárůst v letech 1980-1981 a následný pád je svázán s historkou o texaských multimilionářích bratrech Huntech. Ti měli obavy z rozvolnění zlatého standardu a také z inflace. Začali nakupovat stříbro opravdu ve velkém – dokonce si najali 3 velká dopravní letadla, aby nakoupené stříbro převezli do Švýcarska. Burzy postupně omezily možnosti stříbro nakupovat. Jelikož se Huntové pohybovali v astronomických objemech, hodně nákupů dělali na úvěr a byli vystaveni tlakům na trhu, nakonec sami sebe zhuntovali. Celá tato mega-akce měla sekundárně vliv na cenu zlata.

Ve stejnou dobu nastala změna jak ve vedení Fedu, tak v přístupu této centrální banky k boji s inflací – narostly diskontní sazby a úvěry se silně zdražily. Nedůvěra v ekonomiku ženoucí cenu zlata nahoru se postupně zmírnila a zlatá cenová bublina splaskla. Před pádem byla cena zlata vyšroubována do (tehdy) závratných výšin kolem 700 USD za trojskou unci.

Dnes je cena zlata kolem 1 800 USD (za poslední týden spadla asi o 100 USD).

Zlato stoupá přibližně od roku 2001 a tento trend se zatím nezměnil. Důvodů je opět mnoho. Před poslední krizí byly v ekonomice přebytky hotovosti, kterou bylo nutné investovat. Do nákupů zlata se postupně angažovaly také centrální banky, včetně těch z velkých zemí jako je Rusko nebo Čína. V době krize se dostavil ten efekt, že v době ekonomické nejistoty investoři investují do jiných statků – třeba do zlata. Velmi výrazně se také projevuje investiční potenciál velkých investičních a hedgových fondů. A tak dále, důvodů by bylo více.

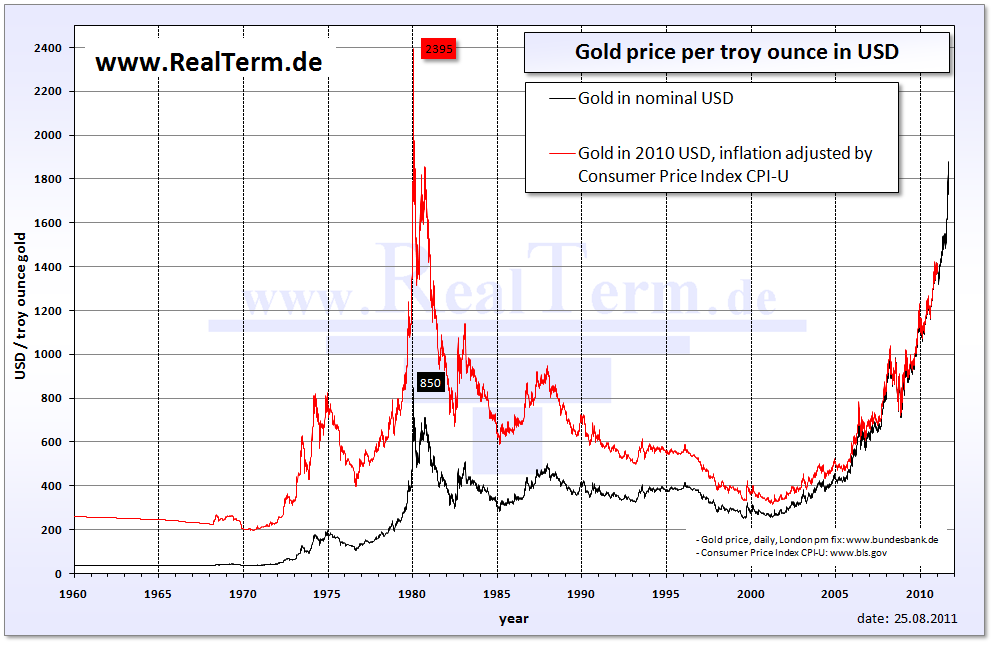

Cenovou historii podle dat portálu RealTermvidíte na grafu.

Může takový růst pokračovat do nekonečna?

Pokud jste si stejně jako my odpověděli, že nikoli a že s rapidně narůstající cenou zlata také rapidně narůstá rizikovost této investice, máme pro vás přeci jeden nápad, jak do zlata investovat. Kupte své rodině nějakou pěknou pamětní minci.

1) Kterej investor u cehokoliv spoleha na to, ze „rust bude pokracovat do nekonecna“?

2) Dlouhodoby graf s klasickejma osama od 0 do hodne je podle me zavadejici nesmysl. To co ted vypada jako hroziva exponenciela, tesne pred zhroucenim, tak pri podle me vhodnejsim zobazeni v logaritmickych osach ukazuje, ze od cca 2000 je % rust zlata cca konstantni, linearni. Coz vice mene koresponduje s rustem penezni zasoby USD.

Logaritmický graf by byl z matematického hlediska zvádějící. Oceňuji naopak práci z toho německého internetu, kde zobrazili také vliv spotřebitelských cen. Po odečtení tohoto vlivu jsme aproximálně na úrovni let 1980. Tedy diskuse nad cenou je na místě, Jako matematik bych se bránil používání různých nelineárních stupnic tam, kde to není zvykem.

Me naopak prijde v tomto pripade zavadejici klasicka stupnice. Takhle to skutecne na prvni pohled vypada, jak tesne pred padem, coz se nam clanek snazi podsunout – co taky jineho si myslet o exponenciale. Jeden by to hned shortnul:) Z grafu je videt, ze podobne to vypadalo cca v 1979, kdy zlato stalo 400, do roka ale melo peak na 850. To asi bylo peknych par margin callu podobne uvazujicih lidi. Kdyz budete mit radu napr. 2,4,8,16,32,64..atd. tak pokud to hodim na graf s normalni osou tak taky uvidim hrozivou exponencialu. To ale neni nic skandalniho, proste konstantni 100% narust za jednotku casu – coz vam jako matematikovi musi byt snad zrejme 🙂 Cili dnesni rust je +- stejne skandalni jako byl poslednich 10 let (viz. graf)…

A michat do toho jeste 1980 je taky docela zavadejici. V te dobe byla rekordni inflace a tim padem i sazby – kolem 21%. Ted jsou sazby taky rekordni, ale rekordne nizke.

10ti lety graf zlata v logaritmickem grafu:

http://charts.fullermoney.com/x/charts/iichart?bFM=1&lmargin=12&type=line&_period=10y&axisfontsize=14&h=600&id=882&rmargin=35&w=1100&_cbox=2&_sample=d&_cscale=6&candleColour=1&tmargin=20&detail=y&el=chart0&__n=4&mode=cmp&_logY=y

Pane kolego, vidím, že máme na věc odlišný názor. Já to vidím tak, že logaritmická škála ukazuje cenu v zavádějící poloze. Nevadí, vidíte to zkrátka jinak.

To bylo spis prirovnani, to tak redkatori pisou. Je jsem posledni mesice u nas na jihu dostala hodne nabidek na super zerucene investice do zlata, ted to hodne leti a bude z toho ale desnej prusvih.

Vývoj ceny zlata bude závislý na dalším vývoji ekonomik. Současné předlužení států může vyústit ve scénáře: buď splacení dluhů za cenu výrazné a dlouhé recese (pak ceny, včetně zlata, budou klesat), nebo rozmělnění dluhů inflací, pak by i cena zlata ještě rostla. Kloním se spíše inflačnímu scénáři (i když předtím k recesi dojde a bude léčena dalším tisknutím peněz), takže bych investici do zlata ještě i dnes úplně nezavrhoval, ale nikoliv s cílem vydělat balík, nýbrž jako takový „záchranný člun“.

Víte proč se ekonomové ve svých prognózách o zlatě nemůžou shodnout? Protože cena zlata se neřídí ekonomickými zákonitostmi, ale zájmy nejmocnějších finančníků tohoto světa. Je proto velmi obtížné odhadnout úspěšnost investice. Já jsem zemitý člověk a mám raději v ruce cihlu zlata než papírek, že v jakémsi finančním ústavu mám (snad) nějaké peníze, které mi mohou, ale také nemusí (v závislosti na situaci) vyplatit.